三季报亏损15亿,子公司流动性压力大,却仍花了1亿多接手另一上市公司为保壳而出售8套房产,而这也引起了监管层的关注。

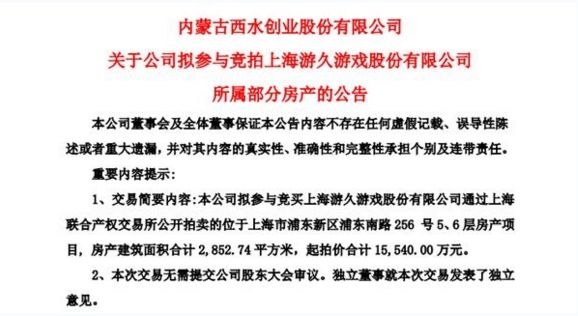

12月23日晚间西水股份公告称,基于公司资产现状和长远发展规划,为进一步调整、优化产业布局,公司拟通过自有资金和减持部分兴业银行股票资金参与竞拍*ST游久通过上海联合产权交易所公开拍卖的位于上海市浦东新区浦东南路 256 号5、6层房产项目(项目编号:TR2019SH1000062)。

该项目地处上海较繁华的金融商业区,房产建筑面积合计2852.74平方米,挂牌起始价为1.55亿元(实际成交价格以竞拍结果为准)。

*ST游久卖房保壳

由于2019年即将结束,ST股出于“保壳”压力,往往依靠卖房度日。

*ST游久12月12日曾公告称,公司拟将8套房产出售,评估价值1.55亿元,此次交易预计将增加本期归属上市公司股东的净利润约8000万元。

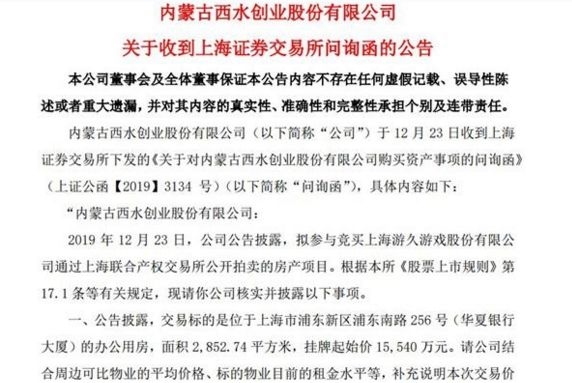

此后上海证券交易所向公司下发问询函,要求公司结合目前的生产经营和财务状况,说明此次集中出售8套房产的商业考虑,以列表方式披露说明增加8000万元净利润的具体测算依据和计算过程。

12月16日晚间,*ST游久回复交易所问询函称,截至9月30日,公司总资产1.89亿元,前9个月实现营业收入1454.61万元,归属上市公司股东的净利润亏损1127.77万元,预计2019年累计经营性利润仍可能出现亏损。

控股子公司陷流动性危机

而西水股份接盘别人房产的同时,自己的腰包也不是很鼓,控股子公司天安财险还陷入了流动性危机。

公开信息显示,西水股份直/间接共持有天安财险50.87%的股份(其中直接持股35.88%,通过恒锦宇盛、金奥凯达、国亚创豪三家合伙企业间接持股14.99%)。

但近年来子公司天安财险逐步陷入流动性危机。截至今年三季度末,公司3个月内的综合流动比率从上季末的232.34%骤降为58.05%,下降174.28个百分点。

从业绩方面看,今年前三季度,天安财险净利润亏损29.75亿元。

财务数据显示,天安财险一季度保险业务收入40.24亿元,净利润亏损13.48亿元;二季度保险业务收入38.39亿元,净利润亏损14.73亿元;三季度保险业务收入38.75亿元,净利润亏损1.55亿元

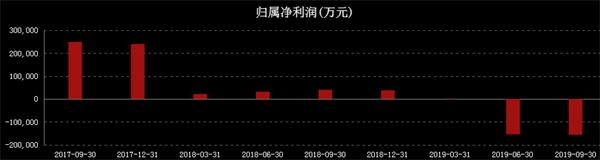

受天安财险影响,西水股份2018年净利润同比大幅下滑84.23%。而2019年前9个月,该公司业绩更是断崖式下滑,已亏损15.64亿元,同比下滑489.4%。

天安财险今年资产大清仓

而为了缓解现金流压力和满足理财险兑付问题,天安财险今年以来对一季度还重仓的兴业银行来了次“大清仓”。

2018年年报显示,天安财险还持有兴业银行7.98亿股。但今年2月15日至25日,短短十天内,天安财险通过大宗交易方式累计减持所持兴业银行3.415亿股。随后的27日,天安财险再度以集中竞价交易方式减持兴业银行7000万股。

今年一季报显示,天安财险仍持有兴业银行4.98亿股。

到了今年8月3日,西水股份发布公告称,子公司天安财险通过大宗交易和集中竞价方式累计出售所持有的兴业银行股票4.98亿股,约占兴业银行总股份的2.396%,交易完成后,不再持有兴业银行股票。

值得注意的是,尽管子公司天安财险大量抛售资产,但从披露的三季度偿付能力报告来看,天安财险二季度和三季度净现金流共流出约11.84亿元,三季度净现金流为-1.37亿元,现金流压力依然不小。

8套房惊动监管层

即使子公司陷入流通性危机,但仍阻挡不了西水股份的买房热情。

12月23日晚间上交所下发问询,要求西水股份结合标的房产周边可比物业的平均价格、标的物业目前的租金水平等,补充说明本次交易价格的公允性。同时要求公司结合目前的财务状况、本次投资的预期收益率等,补充说明本次投资的商业合理性。

同时上交所还要求西水股份公司补充说明,公司与交易对手方及其控股股东、实际控制人是否存在关联关系,本次交易是否构成关联交易。

值得注意的是,西水股份此前已在公告中称,与上海游久不存在关联关系,本次交易事项不构成关联交易,也不构成《上市公司重大资产重组管理办法》规定的重大资产重组。

关键词: 8套房

营业执照公示信息

营业执照公示信息